어쨌든, 삶은 아름답다

펀드를 선택할 때 봐야할 것, 회전율. 본문

펀드 회전율이란?

Turnover.

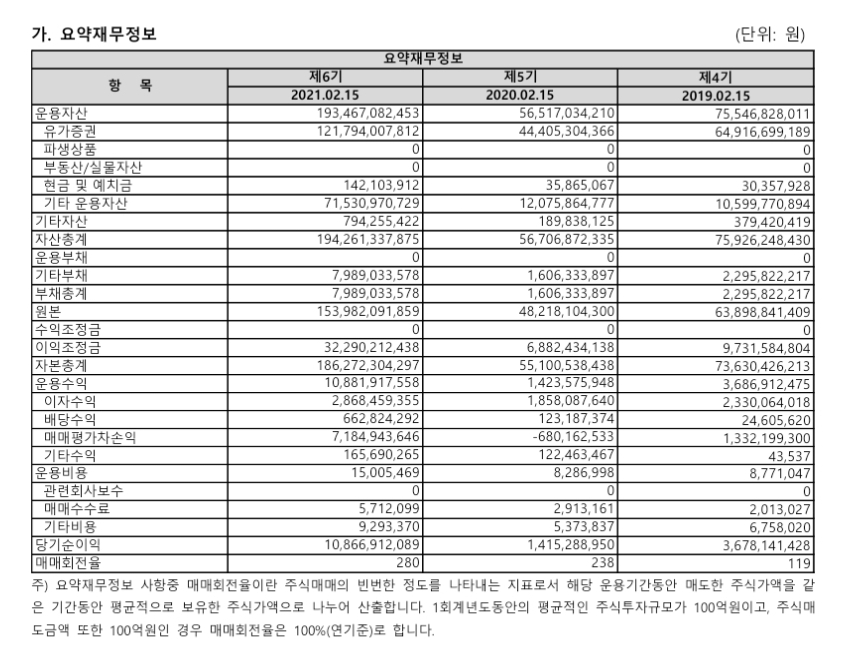

펀드 매니저가 일정 기간 동안 얼마나 자주 보유한 주식을 사고 팔았는지를 수치로 표시한 것.

회전율 0% - 1년간 포트폴리오 종목 매매 없음

회전율 100% - 1년간 포트폴리오 전 종목 교체

회전율 500% - 1년간 포트폴리오 전 종목 교체 x 5번

따라서 회전율이 높다는 건 그만큼 많이 사고 팔았다는 것이다.

펀드 회전율.

이는 전문가들이 좋은 펀드를 고르는 방법을 이야기 할 때 거론하는 것 중 하나다.

전문가들은 회전율이 낮은 펀드를 선택하라고 조언한다.

펀드는 낮은 수수료, 낮은 회전율을 갖춰야 한다.

- 존 보글

회전율이 낮고, 훈련된 포트폴리오 전략을 구사하는 저비용 인덱스 펀드를 고용하라.

- 데이비드 스웬슨

내가 처음 '펀드 회전율'이라는 것을 알게 된 건 존 리 씨의 강연이다. 장기 투자를 선호하는 존 리 씨는 좋은 펀드를 고르려면 운용사의 철학과 펀드 매니저의 철학을 봐야 한단다.

펀드 매니저의 철학.

그건 어디서 보는 걸까- 하는 궁금증은 곧바로 풀렸다. 존 리 씨가 말하길, 펀드 매니저의 철학은 펀드의 회전율에서 볼 수 있다고. 특히 펀드 매니저가 장기 투자 성향인지 아닌지를 말이다.

장기 투자를 지향하는데 펀드 회전율이 높다? (장기 투자와 펀드 회전율의 상관관계는 하단 후술) 펀드 매니저가 종목을 잘 선택했다고 보기가 힘들다.

뭐, 펀드 매니저가 현명한 타이밍에 주가가 떨어지는 종목을 교체했을 수도 있지!

하지만.

종목을 사고 팔며 발생하는 매매 수수료는 온전히 투자자의 부담이 된다.

매매 수수료 X 회전율 X 2 (매도, 매수)

펀드의 연간 매매 비용은 이렇게 계산 된다.

예를 들어 매매 수수료가 0.1%, 회전율이 500%인 펀드가 있다고 가정해보자. 그러면 0.1% X 500% X 2 = 1.0%. 따라서 연간 매매 비용은 1.0%이 된다.

이 연간 매매 비용이 1.0%라는 것은 펀드의 연 수익률에서 1.0%가 없어지는 것과 같단다.

이렇게 숫자를 넣으니 '회전율이 낮은 펀드를 고르라'는 조언이 콱콱 와닿더라. 그러고보니 며칠 전, 팟캐스트에서 주식에 실패하는 사람들의 평균 포트폴리오 회전율이 4,000%인가 6,000%가 넘는다고 들었었던 게 문득 떠오르네.

다만.

회전율이라는 것은 펀드 매니저의 펀드 운용 방식에 따라 차이를 보인다. 펀드 운용 방식에 따른 회전율의 고저를 보기 쉽게 표현하자면.

· 회전율이 높은 펀드

인덱스 펀드 < 채권형 펀드 < 가치주 펀드 < 성장주 펀드

즉, 패시브 펀드 < 액티브 펀드

패시브 펀드 = 인덱스 펀드

액티브 펀드 = 가치주 펀드, 성장주 펀드

'주로' 이러한 양상을 보인단다.

여기서 패시브 펀드와 액티브 펀드는 목표 수익률을 어디 두는가에 따라 나뉜다.

패시브 펀드는 시장의 흐름을 추종하여 지수의 흐름대로 수익이 결정되는 펀드다. 거시적인 관점에서 시장 자체에 투자하는 것이다. 특정 주가지수를 구성하는 종목들을 선택해 펀드를 운용하기 때문에 주가지수 상승률만큼의 수익이 난다.

액티브 펀드는 펀드에 들어가는 종목을 펀드 매니저가 직접 고르고 운용한다. 펀드 매니저는 시장수익률을 뛰어넘는 수익을 올리기 위해 종목 발굴 및 적절한 시점에 종목을 사고 팔며 적극적으로 펀드를 운영한다.

그렇다보니 필연적으로 패시브에 비해 액티브 펀드가 회전율이 높을 수 밖에 없다.

특히 액티브 펀드 중에서도 가치주 펀드보다 성장주 펀드의 회전율이 높다. 가치주 펀드는 가격 변동성이 낮은 종목을 선택하기 때문에 보유 기간이 긴 반면 성장주 펀드는 가격 변동성이 크기 때문에 보유 기간이 짧은 특징을 보인다고.

따라서 주로 펀드 회전율이 높으면 단기 트렌드에 민감하게 반응하는 액티브 펀드이기 때문에 단기적 수익률 향상에 도움이 될 수 있어서 단기 투자에 적합하다고 한다.

-라고는 하지만... 회전율이 높은 액티브 펀드가 패시브 펀드보다 더 나은 단기적 수익을 올린다고 장담할 순 없어서... 사실, 투자에 있어선 그 무엇도 장담할 수 없다.

대부분의 펀드가 인덱스 펀드만큼의 수익률도 못 낸다. 월스트리트의 전설적인 투자가 피터 린치의 마젤란 펀드의 경우, 피터 린치가 직접 운영하던 시절에는 웬만한 인덱스 펀드를 앞질렀으나, 1990년 피터 린치가 은퇴한 뒤 1995년 이후 수익률은 163%로, 미국의 대표적인 인덱스 펀드인 뱅가드 펀드의 201%에 못 미친다. 1980년대, 1990년대를 통틀어 뱅가드 펀드보다 수익이 높았던 펀드는 전체의 10%에 불과했다. 별다른 투자 전략 없이 S&P 500 지수 추종만 해도 상위 10%의 수익률을 올렸던 셈이다.

- 나무위키 「인덱스 펀드」항목에서 발췌.

워런 버핏은 2007년에 헤지펀드 운용사 Protege Partners와 앞으로 10년간 S&P500 인덱스 펀드의 수익률과 Protege Partners가 고른 다섯 헤지펀드의 수익률 중 어느 것이 더 높을 것인가에 대해 각각 32만달러를 걸고 내기를 했다. 2017년 말 기준 워렌 버핏이 선택한 S&P500 인덱스 펀드는 연 평균 7.1%의 수익률을 기록했고 Protege Partners가 선택한 헤지펀드는 2.1%의 수익률을 기록하여 내기는 워렌 버핏의 승리가 되었다.

- 나무위키 「워런 버핏」항목에서 발췌.

당연히 과거에 이러했다고 앞으로도 그런 양상을 보일 것이라고 장담할 수 없다.

그저 내 생각엔 '회전율이 낮은 펀드가 무조건 좋다!' 라고 해석하기 보다는, 이 회전율이라는 게 펀드의 운용 방식에 따라 차이를 보이는 친구이기 때문에 고만고만한 펀드들 중 어떤 놈을 고를까... 고민을 할 때. 이때 이 회전율이라는 것이 펀드 선택에 도움을 줄 수 있는 친구가 아닐까 싶다.

'투자 > 공부' 카테고리의 다른 글

| etf도 상장폐지가 될 수 있다고...? (0) | 2021.09.16 |

|---|---|

| 연금 저축 펀드와 IRP의 세액공제액은 얼마나 될까 (0) | 2021.09.11 |

| 인덱스 펀드의 뜻은 (0) | 2021.09.10 |

| 반도체 슈퍼 사이클, 그 뜻은 (0) | 2021.09.07 |

| 펀드 속 수수료선취와 수수료미징구의 차이 (0) | 2021.08.26 |